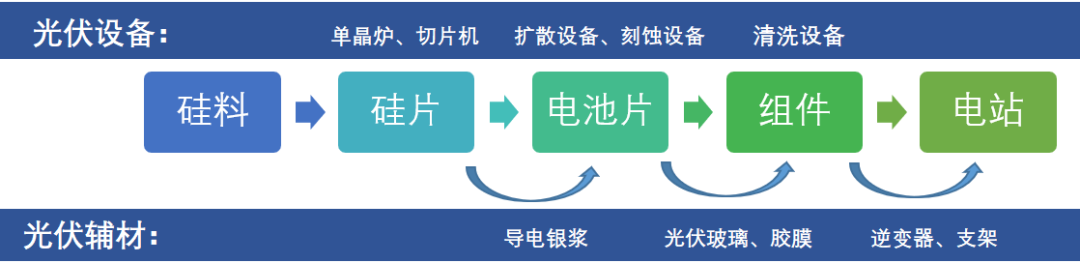

Dahil malapit nang matapos ang "Taunang Panahon ng Ulat" sa Abril 30, atubili o atubiling ibigay ng mga kumpanyang nakalista sa A-share ang 2021 taunang ulat.Para sa industriya ng photovoltaic, ang 2021 ay sapat na upang maitala sa kasaysayan ng photovoltaics, dahil ang mga kumpetisyon sa chain ng industriya ay nagsimulang pumasok sa white-hot stage noong 2021. Sa pangkalahatan, ang PV industry chain ay binubuo ng mga pangunahing segment tulad ng silicon, silicon mga wafer, cell at module, at mga pangalawang segment tulad ng PV auxiliary na materyales at PV equipment.

Ang "grid parity" ay natanto para sa photovoltaic power generation na hinabol ng higit sa sampung taon sa terminal photovoltaic power plants, na naglalagay naman ng mas mahigpit na mga kinakailangan para sa halaga ng photovoltaic industry chain.

Sa bahagi ng silicon ng chain ng industriya sa itaas ng agos, mayroong malaking pangangailangan para sa berdeng kapangyarihan dahil sa neutral na carbon, na ginagawang ang mga presyo ng silikon na pinalawak sa pinakamabagal na bilis ay tumaas nang husto, kaya nagdudulot ng malaking epekto sa orihinal na pamamahagi ng kita ng chain ng industriya .

Sa bahagi ng silicon wafer, isang bagong puwersa ng mga silicon na wafer tulad ng Shangji Automation ang humahamon sa mga tradisyunal na tagagawa ng silicon wafer;sa cell segment, ang mga N-type na cell ay nagsisimulang palitan ang P-type na mga cell.

Ang lahat ng magkakaugnay na kaganapang ito ay maaaring magdulot ng pagkalito sa mga namumuhunan.Ngunit sa pagtatapos ng mga taunang ulat, masusulyapan natin ang mga pakinabang at pagkalugi ng bawat kumpanya ng PV sa pamamagitan ng data sa pananalapi.

Susuriin ng post na ito ang taunang resulta ng dose-dosenang mga kumpanya ng PV at ibabahagi ang pangunahing data sa pananalapi sa iba't ibang mga segment ng chain ng industriya sa pagtatangkang sagutin ang sumusunod na dalawang tanong:

1. Aling mga segment ng chain ng industriya ng PV ang nakakita ng kita noong 2021?

2. Paano ipapamahagi ang mga kita ng PV industry chain sa hinaharap?Aling mga segment ang angkop para sa layout?

Ang malaking kita ng silikon ay nagtataguyod ng pagbuo ng mga wafer ng silikon, ngunit nakita ng mga cell ang mabagal na negosyo

Sa mga pangunahing segment ng chain ng industriya ng PV, pinili namin ang mga nakalistang kumpanya ng PV na may malinaw na pagsisiwalat ng data sa pananalapi para sa mga segment ng negosyo ng silicon - wafer - cell - module, at inihambing ang kita at weighted gross margin ng iba't ibang segment ng negosyo ng bawat kumpanya , upang malinaw na maipakita ang mga pagbabago sa kakayahang kumita ng bawat segment ng chain ng industriya ng PV.

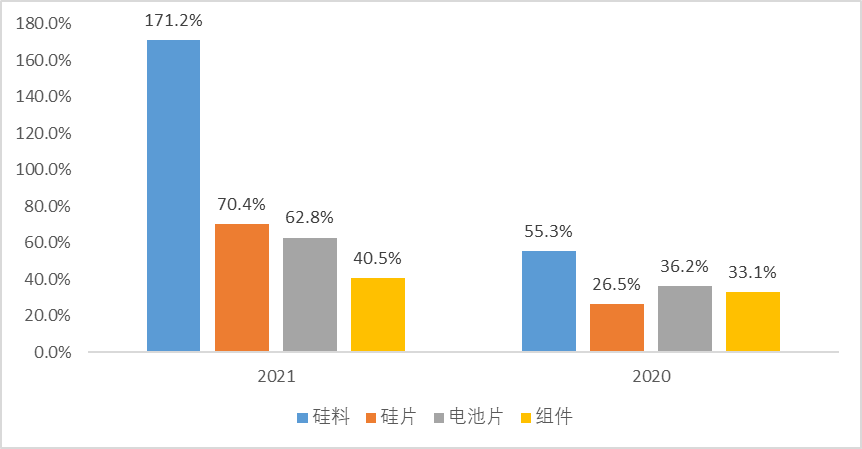

Ang rate ng paglago ng kita ng mga pangunahing segment ng chain ng industriya ng PV ay mas mataas kaysa sa rate ng paglago ng industriya.Ayon sa data ng CPIA, ang pandaigdigang bagong kapasidad na naka-install ng PV ay humigit-kumulang 170GW noong 2021, isang pagtaas ng 23% year-on-year, habang ang rate ng paglago ng kita ng silicon/wafer/cell/module ay 171.2%/70.4%/62.8% /40.5% ayon sa pagkakabanggit, sa isang bumababa na estado.

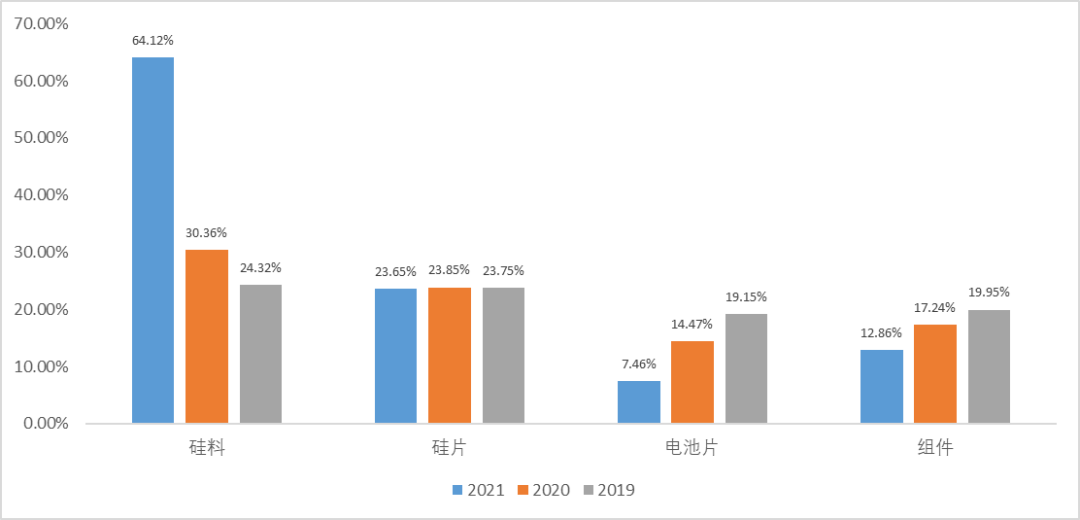

Mula sa perspektibo ng gross margin, ang average na presyo ng pagbebenta ng silicon ay tumaas mula 78,900/ton noong 2020 hanggang 193,000/ton noong 2021. Nakikinabang sa makabuluhang pagtaas ng presyo, ang gross margin ng silicon ay tumaas nang malaki mula 30.36% noong 2020 hanggang 64.12% 2021.

Ang bahagi ng wafer ay nagpakita ng malakas na katatagan, na may kabuuang mga margin na natitira sa humigit-kumulang 24% sa nakalipas na tatlong taon, sa kabila ng matinding pagtaas ng mga gastos sa silikon.Mayroong dalawang pangunahing dahilan para sa stable na gross margin ng wafer segment: Una, ang wafer ay nasa isang medyo malakas na posisyon sa chain ng industriya at may malakas na bargaining power sa mga downstream cell manufacturer, na maaaring maglipat ng karamihan sa pressure pressure.Pangalawa, ang Zhonghuan Semiconductor, isa sa mahalagang bahagi ng output ng mga tagagawa ng silicon wafers, ay makabuluhang napabuti ang kakayahang kumita pagkatapos makumpleto ang hybrid na reporma at promosyon ng 210 silicon wafers, kaya gumaganap ng isang stabilizing role sa gross margin ng segment na ito.

Ang cell at module ang tunay na biktima ng kasalukuyang alon ng pagtaas ng presyo ng silikon.Ang gross margin ng cell ay bumagsak mula 14.47% hanggang 7.46%, habang ang gross margin ng module ay bumaba mula 17.24% hanggang 12.86%.

Ang dahilan para sa mas mahusay na pagganap ng gross margin ng segment ng module kumpara sa cell segment ay ang mga pangunahing kumpanya ng module ay pawang mga pinagsamang kumpanya at walang mga middlemen na kumita ng pagkakaiba, kaya mas lumalaban sila sa pressure.Ang Aikosolar, Tongwei at iba pang mga kumpanya ng cell ay kailangang bumili ng mga wafer ng silicon mula sa ibang mga kumpanya, kaya't ang kanilang mga margin ng kita ay malinaw na pinipiga.

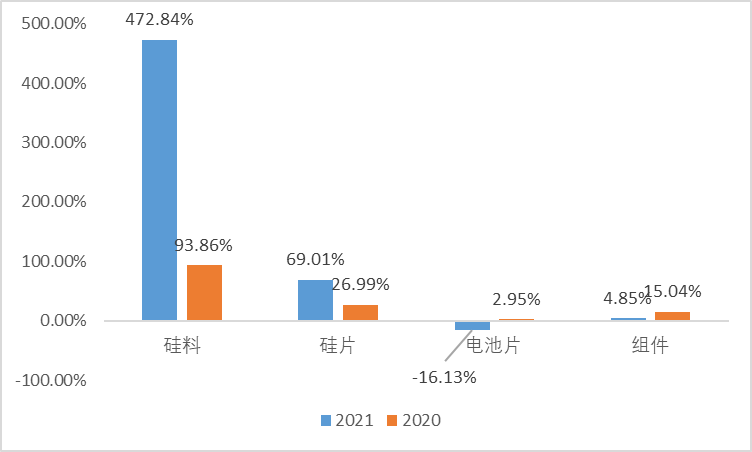

Sa wakas, mula sa mga pagbabago sa kabuuang kita (operating income * gross margin), ang agwat ng kapalaran sa pagitan ng iba't ibang mga segment ng photovoltaic industry chain ay mas kitang-kita.

Noong 2021,ang kabuuang tubo ng segment ng silikon ay lumago ng hanggang 472%, habang ang kabuuang tubo ng segment ng cell ay bumaba ng 16.13%.

Bilang karagdagan, makikita natin na kahit na ang gross margin ng wafer segment ay hindi nagbago, ang kabuuang kita ay tumaas ng halos 70%.Sa katunayan, kung titingnan natin ito mula sa pananaw ng kita, ang mga silicon na wafer ay talagang nakikinabang mula sa pagtaas ng presyo ng silikon na alon.

Nasira ang mga margin ng photovoltaic auxiliary material, ngunit nananatiling malakas ang mga nagtitinda ng kagamitan

Pinagtibay namin ang parehong paraan sa mga pantulong na materyales at kagamitan ng photovoltaic industry chain.Sa mga nakalistang kumpanyang photovoltaic, pumili kami ng mga nauugnay na bid, at sinuri namin ang sitwasyon ng kita ng mga kaukulang segment.

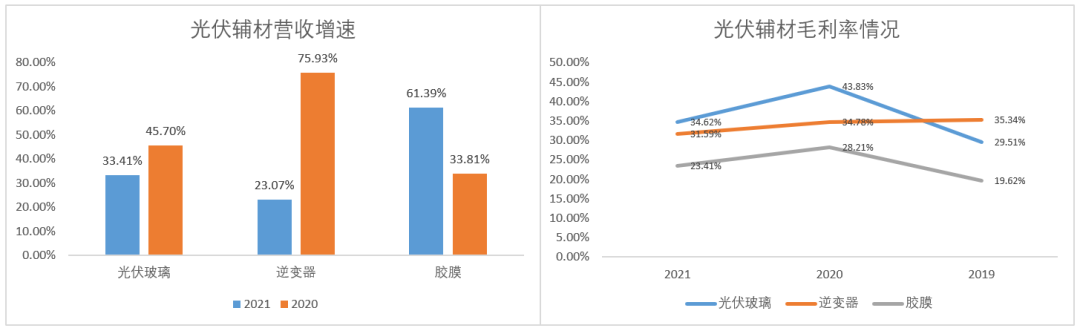

Ang bawat kumpanya ay nakakita ng pagbaba sa gross margin ng photovoltaic auxiliary materials segment, ngunit lahat ay maaaring makamit ang kakayahang kumita.Sa pangkalahatan, ang PV glass at mga inverters ay nagdusa mula sa pagtaas ng kita nang hindi tumataas ang kita nang higit, habang ang rate ng paglago ng tubo ng PV film ay medyo mas mahusay.

Ang data sa pananalapi ng bawat vendor ng kagamitan ay napaka-stable sa PV equipment segment.Sa mga tuntunin ng gross margin, ang weighted gross margin ng bawat equipment vendor ay tumaas mula 33.98% noong 2020 hanggang 34.54% noong 2021, halos hindi naapektuhan ng iba't ibang hindi pagkakaunawaan sa pangunahing PV segment.Sa mga tuntunin ng kita, ang kabuuang kita sa pagpapatakbo ng walong mga vendor ng kagamitan sa kabuuan ay tumaas din ng 40%.

Ang pangkalahatang pagganap ng PV industry chain malapit sa upstream ng silicon at wafer segment profitability ay medyo maganda sa 2021, habang ang downstream na cell at module segment ay napapailalim sa mahigpit na mga kinakailangan sa gastos ng power station, kaya binabawasan ang kakayahang kumita.

Ang mga photovoltaic na auxiliary na materyales gaya ng mga inverters, photovoltaic film, at photovoltaic glass ay naka-target sa chain ng industriya sa ibaba ng agos na mga customer, kaya ang kakayahang kumita noong 2021 ay naapektuhan sa iba't ibang antas.

Anong mga pagbabago ang mangyayari sa industriya ng PV sa hinaharap?

Ang tumataas na presyo ng silikon ay ang pangunahing dahilan ng mga pagbabago sa pattern ng pamamahagi ng tubo ng chain ng industriya ng PV sa 2021. Kaya, kailan babagsak ang mga presyo ng silicon sa hinaharap at kung anong mga pagbabago ang magaganap sa chain ng industriya ng PV pagkatapos na maging pokus ang pagbaba ng atensyon ng mga mamumuhunan.

1. Paghuhusga sa presyo ng Silicon: Ang average na presyo ay nananatiling mataas sa 2022, at magsisimulang bumagsak sa 2023.

Ayon sa data ng ZJSC, ang pandaigdigang silicon na epektibong kapasidad sa 2022 ay humigit-kumulang 840,000 tonelada, na humigit-kumulang 50% taon-sa-taon na paglago at kayang suportahan ang humigit-kumulang 294GW ng demand ng silicon wafer.Kung isasaalang-alang natin ang ratio ng alokasyon ng kapasidad na 1.2, ang epektibong kapasidad ng silikon na 840,000 tonelada sa 2022 ay maaaring matugunan ang tungkol sa 245GW ng naka-install na kapasidad ng PV.

2. Ang segment ng Silicon wafer ay inaasahang magsisimula ng price war sa 2023-2024.

Tulad ng alam natin mula sa nakaraang pagsusuri ng 2021, ang mga kumpanya ng silicon wafer ay mahalagang nakikinabang mula sa alon ng pagtaas ng presyo ng silikon.Sa sandaling bumaba ang mga presyo ng silicon sa hinaharap, hindi maiiwasang ibaba ng mga kumpanya ng wafer ang kanilang mga presyo ng wafer dahil sa pressure mula sa mga kapantay at downstream na mga segment, at kahit na mananatiling pareho o tumaas ang mga gross margin, bababa ang kabuuang kita sa bawat GW.

3. Babangon ang mga cell at module mula sa dilemma sa 2023.

Habang ang pinakamalaking "biktima" ng kasalukuyang pagtaas ng presyo ng silicon, ang mga kumpanya ng cell at module ay tahimik na pinasan ang halaga ng buong presyon ng chain ng industriya na walang alinlangan na karamihan ay umaasa na ang mga presyo ng silikon ay bumagsak.

Ang pangkalahatang sitwasyon ng kadena ng industriya ng PV sa 2022 ay magiging katulad ng noong 2021, at kapag ang kapasidad ng silikon ay ganap na nailabas sa 2023, ang mga bahagi ng silikon at wafer ay malamang na makaranas ng digmaan sa presyo, habang ang kakayahang kumita ng downstream na module at cell magsisimulang dumami ang mga segment.Samakatuwid, ang mga kumpanya ng cell, module at integration sa kasalukuyang kadena ng industriya ng PV ay magiging mas karapat-dapat ng pansin.

Oras ng post: Hun-10-2022